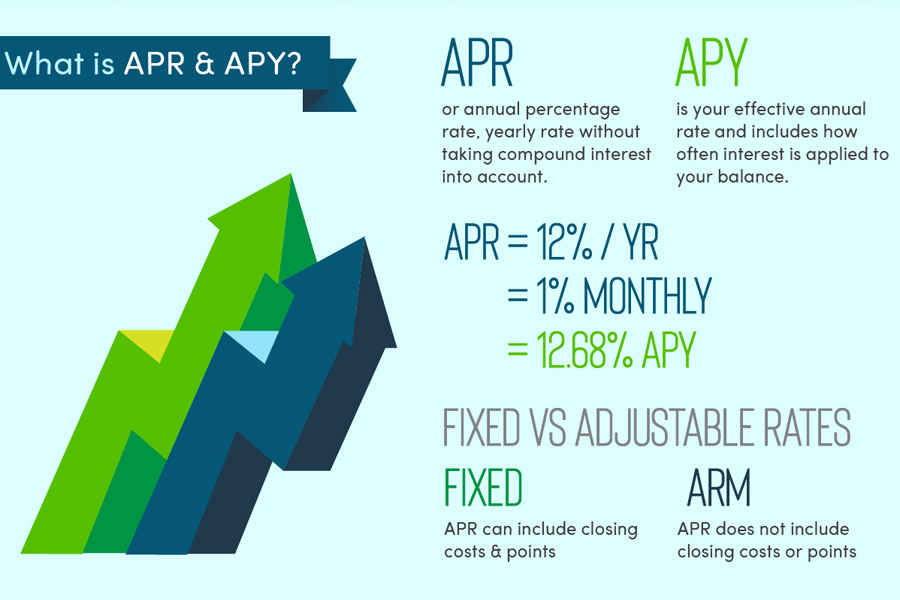

APR là lãi suất được nêu dưới dạng lãi suất hàng năm. APY là thước đo lãi suất bạn kiếm được khi gửi tiết kiệm. Nói theo cách này có vẻ cả 2 hoàn toàn giống nhau. Nhưng chúng thực sự rất khác nhau. Nếu hiểu được sự khác biệt giữa APY và APR, điều này có thể giúp bạn đưa ra quyết định tốt về việc quản lý tiền của mình.

Nội dung bài viết

Hiểu đúng về APR và APY

APR là gì?

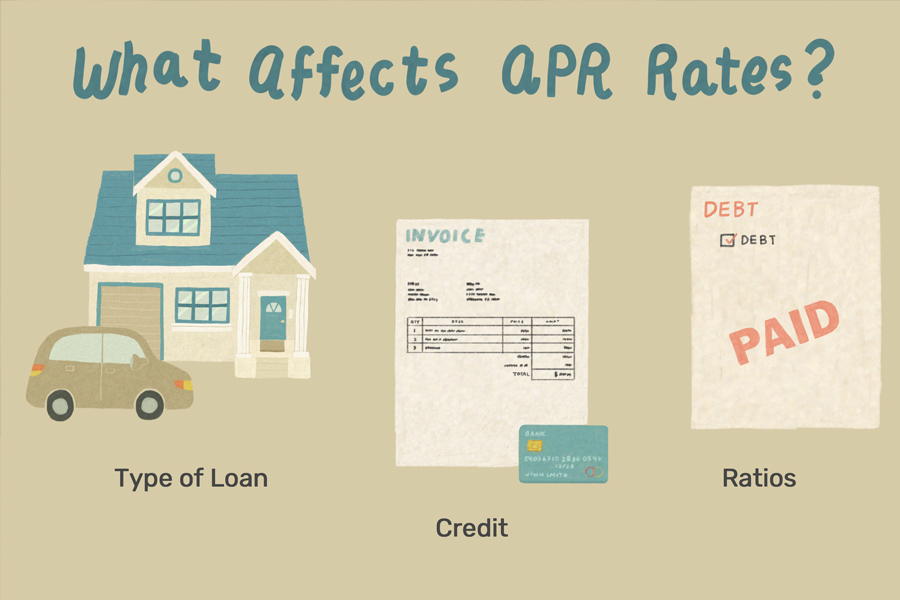

APR là viết tắt của tỷ lệ phần trăm hàng năm. Nó thường áp dụng cho số tiền bạn vay, cụ thể như:

- Thẻ tín dụng.

- Cho vay mua ô tô, vay cá nhân, vay mua nhà hoặc vay sinh viên.

- Hạn mức tín dụng cá nhân hoặc hạn mức tín dụng sở hữu nhà.

APR đo lường số tiền lãi bạn sẽ phải trả khi vay. APR càng thấp, bạn càng có thể phải trả ít tiền lãi hơn.

Cục Bảo vệ Tài chính Người tiêu dùng (CFPB) giải thích rằng so với lãi suất, “APR là thước đo rộng hơn về chi phí vay tiền.” APR có thể bao gồm lãi suất cộng với các chi phí khác như phí người cho vay, chi phí đóng và bảo hiểm. Nếu không có phí người cho vay nào được bao gồm trong APR, thì APR và lãi suất có thể giống nhau. Và đó thường là trường hợp của thẻ tín dụng.

APR có thể hữu ích hơn lãi suất để so sánh các loại hình cung cấp tín dụng nhất định, như ưu đãi tài trợ ô tô, vì APR có thể bao gồm các chi phí như phí người cho vay.

APR được tính như sau:

APR = Tỷ lệ định kỳ x Số kỳ trong một năm

APY là gì?

APY là viết tắt của lợi suất phần trăm hàng năm. Nó thường áp dụng cho số tiền bạn gửi vào tài khoản tiền gửi, chẳng hạn như:

- Tài khoản tiết kiệm.

- Tiền đi chợ.

- Chứng chỉ tiền gửi (CD).

APY có thể cho bạn biết số tiền lãi mà khoản đầu tư của bạn có thể kiếm được trong một năm. Nói chung, APY càng cao, khoản đầu tư của bạn có thể kiếm được càng nhiều lãi. Nhưng hãy nhớ rằng số tiền bạn có thể kiếm được cũng phụ thuộc vào số tiền bạn có trong tài khoản của mình.

Ngoài lãi suất, APY còn tính đến lãi suất kép và mức độ thường xuyên xảy ra trong một năm. Lãi kép có nghĩa là bạn không chỉ kiếm được lãi từ những gì bạn đã gửi. Bạn cũng kiếm được thêm tiền lãi trên số tiền lãi mà bạn đã kiếm được.

Vì có tính đến lãi kép, nên APY có thể hữu ích hơn lãi suất để so sánh các tài khoản tiền gửi. Ví dụ: giả sử bạn đang so sánh hai tài khoản tiền gửi có cùng lãi suất. APY có thể cho thấy rằng một kết hợp hàng ngày sẽ kiếm được cho bạn nhiều lãi hơn so với một kết hợp hàng năm.

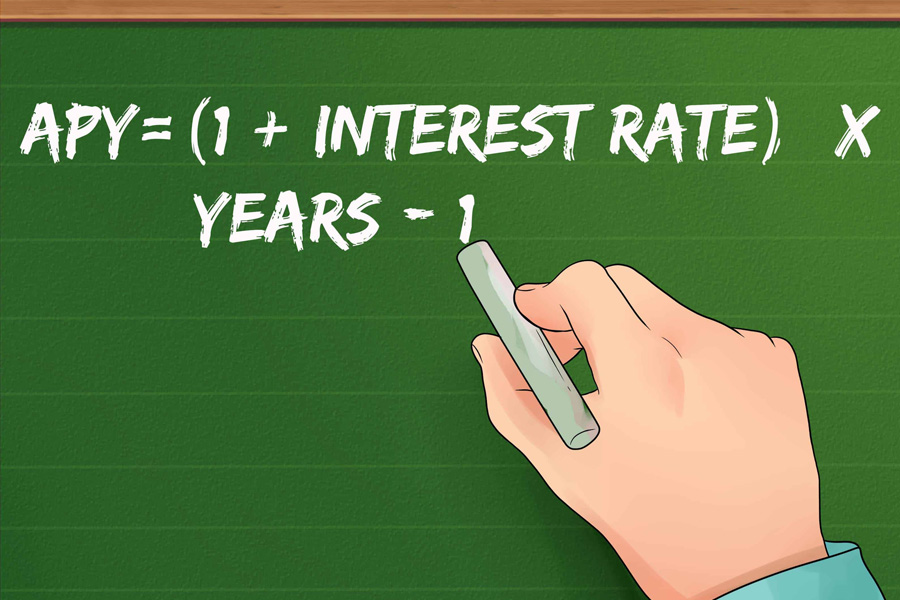

APY được tính:

APY = (1 + Tỷ lệ định kỳ) Số kỳ – 1

Hãy nhớ rằng APY cho tài khoản tiền gửi thường thay đổi. Điều đó có nghĩa là APY có thể thay đổi và biến động theo thị trường sau khi tài khoản được mở.

APR và APY khác nhau như thế nào?

- APR và APY đều đo lường lãi suất. Nhưng APR đo lường lãi suất được tính và APY đo lường lãi suất kiếm được.

- APR thường được kết hợp với tài khoản tín dụng. APR trên tài khoản của bạn càng thấp thì chi phí vay tổng thể của bạn càng thấp.

- APY thường được kết hợp với tài khoản tiền gửi. APY trên tài khoản của bạn càng cao thì thu nhập của bạn có thể càng cao. Chỉ cần nhớ rằng thu nhập của bạn cũng có thể phụ thuộc vào số tiền bạn có trong tài khoản của mình, không chỉ APY.

Ví dụ về so sánh APR và APY

Một công ty thẻ tín dụng có thể tính lãi suất 1% mỗi tháng. Do đó, APR bằng 12% (1% x 12 tháng = 12%). Điều này khác với APY, có tính đến lãi suất kép.

APY cho lãi suất gộp 1% hàng tháng sẽ là 12,68% [(1 + 0,01) ^ 12 – 1 = 12,68%] một năm. Nếu bạn chỉ mang số dư trên thẻ tín dụng của mình trong khoảng thời gian một tháng, bạn sẽ phải trả mức phí hàng năm tương đương là 12%. Tuy nhiên, nếu bạn mang số dư đó trong năm, lãi suất thực tế của bạn sẽ trở thành 12,68% do cộng gộp mỗi tháng.

Cách để đưa ra quyết quản lý tiền phù hợp

APR và APY đều có thể là những công cụ hữu ích khi quyết định tài khoản tín dụng hoặc tài khoản tiền gửi phù hợp với bạn. Tuy nhiên, trước khi chốt kết quả, bạn cần lưu ý một số điều sau đây:

Lãi suất gộp thường xuyên như thế nào?: Lãi suất có thể gộp hàng ngày, hàng tuần, hàng tháng, hàng quý hoặc hàng năm. Thường xuyên ghép lãi có thể kiếm được nhiều tiền hơn cho tài khoản đầu tư của bạn và chi phí cao hơn cho tài khoản tín dụng của bạn.

Hãy kiểm tra bản in giấy tờ?: Đảm bảo rằng bạn hiểu tất cả các điều khoản và phí. Không phải tất cả các tài khoản tín dụng đều bao gồm các khoản phí giống nhau trong APR. Một số có thể không bao gồm bất kỳ khoản phí nào. Và tài khoản tiền gửi có thể đi kèm với các khoản phí không được bao gồm trong APY.

Tỷ giá có thay đổi không?: Nếu tỷ lệ của bạn là cố định, nó thường sẽ không thay đổi. Nhưng nếu nó thay đổi, nó có nhiều khả năng thay đổi hơn. Nếu bạn có APR giới thiệu, hãy đảm bảo rằng bạn biết nó sẽ tồn tại trong bao lâu và tỷ lệ của bạn sẽ là bao nhiêu khi giai đoạn giới thiệu kết thúc.

Và hãy nhớ rằng APY cho tài khoản tiền gửi thường thay đổi và có thể biến động theo thị trường.

APR nào áp dụng cho bạn?: Một số tài khoản tín dụng có APR khác nhau cho các loại giao dịch khác nhau. Ví dụ: các tổ chức phát hành thẻ tín dụng có thể tính một APR cho các giao dịch mua và một APR khác cho các khoản tạm ứng tiền mặt hoặc chuyển số dư.

Cuối cùng, hãy nhớ rằng APR hoặc APY chỉ là một yếu tố cần xem xét khi chọn tài khoản tín dụng hoặc tài khoản tiền gửi. Việc hiểu rõ về từng thể loại cũng như tác động của từng cái đến tài chính của bạn như thế nào có thể là một khởi đầu tuyệt vời để giúp bạn đưa ra quyết định sáng suốt.

Hy vọng những thông tin trên đã giúp bạn hiểu rõ được APR và APY. Nếu có bất kỳ ý kiến nào trong bài viết, hãy để lại dưới phần comment để cùng thảo luận với Fiahub nhé!

Trên đây là bài viết của Fiahub – Sàn giao dịch hàng đầu Việt Nam.